家族信託と成年後見の違いは?併用を検討すべきケースなどもご紹介

高齢化が進み、認知症を患う方は増加しています。将来判断能力が低下することで、ご自分の財産管理ができなくなってしまうか…[続きを読む]

相続でお悩みの方をトータルサポート[東京・神奈川・千葉・埼玉]

近年の話題性から魅力ばかりを感じてしまう家族信託ですが、デメリットも存在します。

今回は、家族信託のメリットとデメリットに焦点を当ててご紹介します。メリット・デメリットをしっかりご理解いただき、有効な家族信託になるお手伝いが出来ましたら幸いです。

まず家族信託のメリットをご紹介いたします。

どれも大きなメリットで、家族信託を利用する人が急増している要因です。

認知症になっても財産の管理処分ができる、これが家族信託を利用する1番のメリットです。

委託者が認知症になった場合にも、受託者が委託者に代わって本人の意思を継続することができます。

例えば認知症になってしまっても、所有する収益不動産を受託者に信託していれば、その不動産の管理など一切の業務を受託者が引き続き行うことができますので、突然のことにどう対応するのかという混乱がありません。

信託契約書で処分までできるようになっていれば、受託者が不動産を処分することもできます。

家族信託と似た制度に成年後見制度や遺言があります。

成年後見制度には、存続期間が死亡まで、財産管理人は裁判所が決定、家庭裁判所へ定期的な報告義務などの制約がありますが、家族信託にはこれらがありません。

規定に左右されることが少ないですので、委託者の希望に対して柔軟に対応することができます。

遺言は死後の相続先を指定するものですので、家族信託のように認知症になってから死亡までは対象外です。

また、遺言は一次相続に対しては有効ですが、二次相続のことまで指定することができません。これに対して家族信託は受益者を代々指定することができますので、実質的に二次相続以降も委託者の意思を引き継ぐことができます。

破産した場合には所有している財産は、通常、差し押さえられますが、信託財産は別です。

委託者が破産した場合の信託財産は、委託者の所有物ではなく受託者に帰属するものですので、差し押さえの対象になりません。

受託者が破産した場合も、信託財産は受託者の固有財産とは切り離して考えられますので、ここでも差し押さえの対象外となります。

特に、自営業者は事業破城のリスクを常に背負っていますので、上手に家族信託を利用することで事業の影響を受けることなく、財産を家族に残すことができます。

不動産の共有名義は処分する際に名義人全員の同意が必要であり、相続を繰り返すほど同意を得ることが大変になりますので、可能な限り避けた方が良いというのは多くの人がご存じかと思います。

しかし実際に相続が発生すると、分かってはいても、共有名義で落ち着かせるというのもよくあるケースです。

これが家族信託として信託財産になっている場合には、受託者が指定されていますので処分するタイミングを逃さずに済みます。

次にデメリットをご紹介します。

メリット以上にデメリットをしっかりご理解いただくことで、後悔のない家族信託に繋がります。

家族信託は家族の話し合いによって信託内容を決め、その通りに受託者が財産管理を行っていくものです。受託者は委託者のために動いていくわけですので、お互いの信頼関係は重要となります。

話し合いがしっかり行われていなかった、委託者と受託者の関係が悪化したなどから、ある日突然受託者が委託者の意に反する行為を行う可能性も0ではありません。

所有財産の多くを信託財産としてしまうと、相続発生時に他の相続人の遺留分を侵害してしまい、遺留分侵害請求が発生してしまう恐れがあります。

遺留分の侵害は高確率で相続トラブルへ発展してしまいますので、信託契約の時点で遺留分に配慮しておかれた方が良いかと思います。

全財産を家族信託することはできませんので、信託財産以外の財産についての帰属先まで指定したい場合には遺言が必要です。

また、家族信託の受託者は信託財産の管理をすることはできますが、成年後見人のように、あらゆる契約を本人に代わって行ったり、本人が行った契約を解消するなどの包括的な代理権はありません。

成年後見制度は認知症になった人の財産だけではなく、多方面から守ることができます。

信託財産から収益が発生する場合には、その利益に対して税金がかかります。誰に対してかかるのかといいますと、その収益を受け取る受益者です。

そして、委託者と受益者が異なる場合には贈与税がかかります。本当に信託財産として良いのか慎重な判断が重要となります。

また、受益者が死亡し受益権が新たな受益者に相続された場合には相続税がかかります。受益権を贈与した場合には贈与税がかかり、売却した際には譲渡所得として所得税がかかります。

このように家族信託の課税関係は複雑ですので、理解しないまま決行すると思わぬ税金が発生する可能性があります。

所得税の計算には損益通算というものがあり、赤字が出た場合には他の所得の黒字と相殺することができます。不動産所得の赤字と事業所得の黒字を相殺して、残った黒字に対して所得税がかかるということです。

しかし、これが信託財産から出た赤字については対象外となってしまうのです。

例えば、委託者に収益不動産が2件あり、そのうち1件は信託財産だとします。

信託財産については100万円の赤字、信託以外の財産については300万円の黒字が出た場合には、100万円の赤字については考慮されず、300万円の黒字に対して所得税がかかります。

また、信託財産が複数ある場合でも信託財産同士での通算もできません。

メリット、デメリットをご紹介してまいりましたが、デメリットは事前に相応の対策を取ることで解決することができます。

家族信託は委託者、受託者の信頼関係があることが大前提です。

委託者は受託者に大切な財産の管理を任せ、受託者は自分の時間を割いて財産管理に動き、受益者は何もしないのにお金を貰うことができるのです。

決して負担が平等な関係性ではないですので、確固たる信頼関係があるからこそ成り立つのです。

信頼関係があるから家族信託という選択肢が上がるのだとは思いますが、人というのはお金を目の前にすると人格が変わることもあります。

実際に、家族信託の話し合いが始まってから初めてその話を出すのではなく、普段からお願いをしておくなどの信頼関係の構築がとても重要です。

受託者がきちんと財産管理を行ってくれるかどうかにどうしても不安が残る場合には、「受益者代理人」や「信託監督人」を置かれることを検討されると良いかと思います。

弁護士や司法書士、税理士などの専門家に依頼できると、より安心です。

家族信託が関係するのは当事者だけではなく、将来的には相続人にも影響があります。

この財産とこの財産は信託財産にしたい、この財産は遺産分割協議で決めてほしいなど、関係する人全員と十分に話し合って、全員が納得できる結論が出ていると理想です。

何らかの事情で遺留分を侵害する信託を行う場合でも、この過程がしっかり行われていれば相続人も納得していますので、遺留分侵害請求などに発展せずに済みます。

家族信託は、成年後見制度や遺言に代わってできた制度ではありません。

どの方法にもできることとできないことがありますので、要所を掴んで上手に併用されるとより良い対策になるかと思います。

家族信託はまだ前例が少なく、自分で方法を調査するにも限界があります。

遺留分や税金の問題など、事前に対策を行うことで回避できるトラブルはたくさんありますので、専門家への依頼は積極的に検討された方が良いかと思います。

専門家のフォローがあれば、家族信託がスタートしてからの事務処理や申告なども、当事者だけで悩むことはなく安心です。

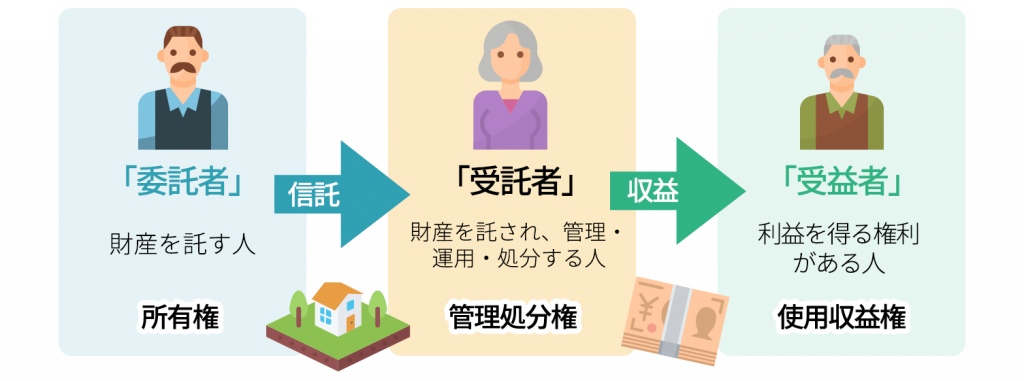

家族信託は、委託者/受益者/受託者の間での契約であり、財産管理や処分について、委託者の意向により自由に設定することができます。

成年後見は、判断能力が低下した本人を守る身上監護が目的であり、法定代理人が定められた範囲で財産管理や処分を行います。

どちらが有利/不利というのものではなく、それぞれのケースに応じて利用することになります。

家族信託では、生前に被相続人(委託者)の意向を反映させることはできますが、必ずしも将来の相続トラブルを防ぐものではありません。手続きの進め方を間違えると、逆に、トラブルが大きくなることもあります。

将来的にトラブルにならないように、他の家族や税金のことなどを配慮したうえで、信託契約を作成することが重要です。

「あんしん相続」には、ご家族の協力、連携はもちろんですが、専門家のサポートも必要になってきます。

例えば、上記のような場合以外にも、下記のように税理士・弁護士・司法書士を含めた総合的なアドバイスが必要になるケースが少なくありません。

弊所では税理士・社会保険労務士・行政書士・弁護士でUグループを形成しており、ワンストップで相続手続き全般についてご相談いただけます。

また当事務所はメルマガで、相続に関する最新情報や当事務所主催の各種セミナーのご案内をお知らせしています。登録・購読は無料です。

下記フォームから登録すると、メルマガで最新情報を受け取ることができます。

税理士法人 上原会計事務所

〒151-0051

東京都渋谷区千駄ヶ谷5-27-3

やまとビル7階

(新宿駅新南口より徒歩3分)

TEL:0120-201-180

FAX:03-5315-0178