目次

相続税申告は、相続が発生した方のすべてが行わなければならないわけではありません。申告しなくても良い場合もあります。

今回は申告が不要なケースと必要なケースについて、具体的にご紹介していきます。

1. 相続税申告が不要なケース

1-1.相続財産が基礎控除額以下である場合

相続税の計算には基礎控除額というものがあり、相続財産が基礎控除額の範囲内である場合には、相続税を課する相続財産はないということになるため相続税はかからず、相続税申告は不要となります。

基礎控除額は次の算式で計算することができます。

3,000万円 + 600万円 × 法定相続人の数 = 基礎控除額

基礎控除額早見表

| 法定相続人の数 | 基礎控除額 |

|---|---|

| 1人 | 3,600万円 |

| 2人 | 4,200万円 |

| 3人 | 4,800万円 |

| 4人 | 5,400万円 |

| 5人 | 6,000万円 |

| 6人 | 6,600万円 |

| 7人 | 7,200万円 |

| 8人 | 7,800万円 |

| 9人 | 8,400万円 |

| 10人 | 9,000万円 |

例えば、法定相続人が配偶者と子供3人の計4人である場合の基礎控除額は5,400万円です。相続財産が5,400万円まででしたら相続税申告と納税をすることなく相続を終えることができます。

1-2.相続開始前3年以内の贈与によって取得した財産は相続税課税対象

生前贈与は主な相続税対策の1つで、節税に非常に効果的です。一方で、生前贈与加算という制度があり、相続開始前3年以内に被相続人から贈与を受けた財産があるときには、その人の相続税の課税価格に贈与を受けた財産の贈与の時の価額を加算します。

「1-1.相続財産が基礎控除額以下である場合」でご紹介した相続財産が基礎控除額以下であるかどうかの判断は、相続財産に生前贈与加算の金額をプラスした金額で行うようになります。

よって、相続財産 + 生前贈与加算の金額が基礎控除額以下の場合には申告不要、基礎控除額を超える場合には申告が必要となります。

生前贈与があった場合で相続税申告が不要な場合

(相続財産額 + 生前贈与加算の額) ≦ 基礎控除額以下

例えば、相続財産3,000万円、基礎控除額3,600万円、生前贈与加算1,000万円の相続の場合には、(3,000万円+1,000万円)-3,600万円=400万円となり、400万円に対して相続税がかかるようになるため、相続税申告の必要があります。

1-3.その他:障害者控除、相次相続控除、外国税額控除、相続時精算課税制度など

相続税の計算には、相続税額から差し引くことができる8つの税額控除という制度があります。

- 贈与税額控除

- 配偶者の税額の軽減

- 未成年者控除

- 障害者控除

- 相次相続控除

- 外国税額控除

- 相続時精算課税分の贈与税額控除

- 医療法人持分税額控除(医療法人を経営されている方に関係のある制度です。)

相続税額からこれらの税額控除を差し引くと、相続税額が0になったという場合には相続税申告は不要です。

ただし、「2.配偶者の税額の軽減」については他の税額控除とは異なり、相続税が0になる場合であっても相続税申告は必要ですので注意してください。詳しくは次項でご紹介いたします。

2. 相続税が0でも相続税申告が必要なケース

「1.相続税申告が不要なケース」でご紹介させていただいた通り、基本的には相続税が発生しない場合には相続税申告を行う必要はありません。

ただし次の制度については、相続税申告を行うこと自体が適用を受けるための要件となっているため、適用を受けたい場合には、相続税額の発生の有無にかかわらず相続税申告を行わなければなりません。

適用を受ければ相続税は0だからと相続税申告を行わないと、制度自体の適用が受けられない可能性があります。

2-1.配偶者の税額の軽減

配偶者の税額の軽減とは、一定の要件を満たす被相続人の配偶者については、次の金額のいずれか大きい方の金額を相続財産から差し引くことができる制度です。

- 1億6,000万円

- 配偶者の法定相続分

最低でも1億6,000万円までは相続税0で相続することができますので、配偶者には相続税がかからないとよく言われている理由です。

ただし、適用を受けるためには相続税申告を行う必要があります。

2-2.小規模宅地等の特例

相続財産の中に自宅や事業用地として一定要件を満たす土地がある場合には、小規模宅地等の特例を受けることでその評価額を最大80%減額することができる制度です。

この特例の適用を受けると、土地の評価額を大幅に下げることができるため、相続税額0になることは少なくありません。

相続税申告をしなくては小規模宅地等の特例を受けたことにはなりません。

2-3.農地の納税猶予の特例、特定計画山林の特例

農地等の納税猶予の特例、特定計画山林の特例とは、農地や特定森林経営計画が検討されている区域内の山林を相続した場合で一定の要件を満たす場合には、その農地や山林部分の相続税の納税が猶予される制度です。

適用を受けることで納税が猶予されますので、相続税の申告期限に納める相続税額がなくなる場合がありますが、相続税申告を行わなければ適用を受けること自体ができません。

2-4.相続財産を公益法人などに寄附したとき

国や特定の公益法人等に対して、相続人が要件に従って相続財産を寄付した場合には、寄付した財産については相続税の対象としない特例があります。

ただし、寄付をしたことで相続財産の金額が基礎控除額を下回ることになった場合であっても、この特例の適用を受けるためには相続税の申告書にその寄付の明細書や一定の証明書類の添付をすることが必要です。

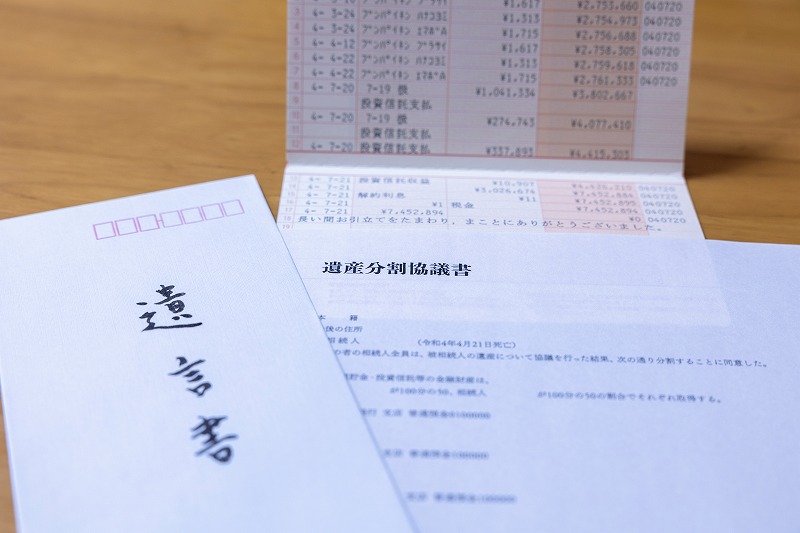

3. 申告は不要でも税務署からお尋ねが来るケース

相続開始後、半年程度経った頃に税務署から、「相続税のお尋ね」という封書が届くことがあります。

相続税は関係ないと思われている状況下でこのようなものが届くと、ドキッとされる方もいらっしゃるかと思いますが、次のような理由で送付されているものです。

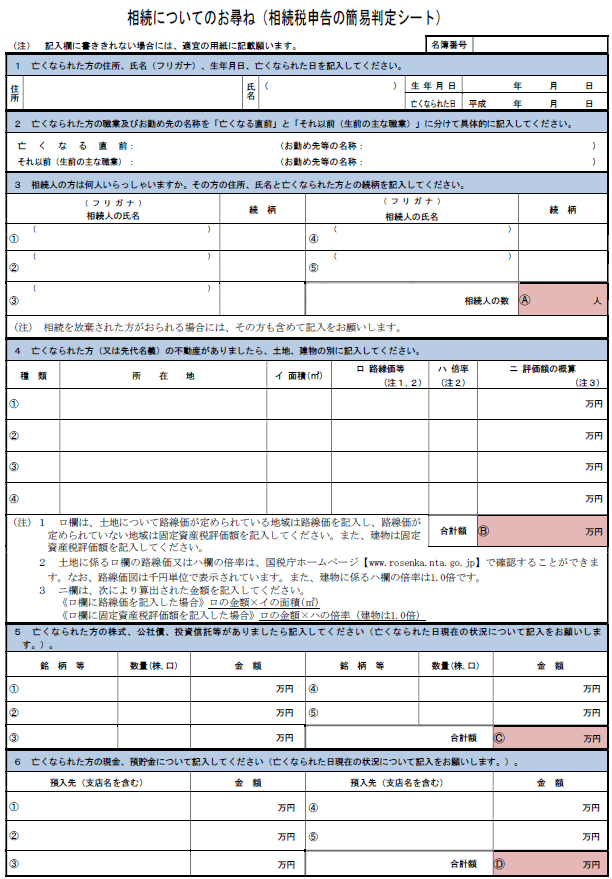

3-1.申告の要否を調べるための税務署からの「お尋ね」

「相続税のお尋ね」は、死亡届の提出があった方の財産を税務署が調べたうえで、一定額以上の財産をお持ちの方に送付されます。

この時点でその被相続人の法定相続人の数や、適用を受ける制度などを税務署が知り得る方法がないため、申告不要な方のところにも送付されてくるのです。

封書の中には、「相続税の申告要否検討表」という書類が入っていますので、記入して返送します。これで税務署は、この人に相続税はかからないということを認識します。

表は自分で記入できるように簡単な作りになってはいますが、不動産の評価額などを記入する欄もありますので、難しい場合には税理士にご相談されてください。

回答を放置しても罰則があるわけではありませんが、いずれ電話など何らかの形で確認される可能性が高いですので、書類を返送することで完結した方が負担は少ないと思います。

相続税申告が必要な方で、既に準備している場合には回答する必要はありません。

3-2.税務署からの問い合わせで慌てないように準備

税務署が知りたい情報は、相続税の発生の有無が決まる事項である程度決まっています。

申告が不要な場合でも、いつ問い合わせられても慌てず答えられるように、次のような事項をまとめておくと良いと思います。

・相続人について(被相続人との関係や人数など)

・相続財産の金額(不動産、金融資産、生命保険金、退職金など)

・債務の金額(借入金、葬式費用など)

・適用を受けた相続税制度

など

相続税申告の有無以前に、相談している税理士がいる場合には、税務署からのお尋ねは税理士が対応できますので依頼されると良いかと思います。