目次

相続後に相続財産を売却(譲渡)することは、よくあることですが、その際に譲渡益が発生すると所得税がかかります。相続税を支払ったうえにさらなる負担となってしまいます。

そんな場合、この「取得費加算の特例」を活用すると、納付済の相続税を使って所得税を軽減することができます。

相続財産を相続後に売却することを検討されている場合には、ぜひ知っておいていただきたい制度ですので、図を使ってわかりやすく解説します。

1.相続財産を譲渡した場合の取得費の特例とは

「相続財産を譲渡した場合の取得費の特例」は、通称、「相続税の取得費加算の特例」、「取得費加算の特例」などと呼ばれています。

どのような制度なのかをまずご紹介いたします。

1-1.概要

取得費加算の特例は所得税のお話です。相続税は関係しますが、相続税の節税方法ではありません。

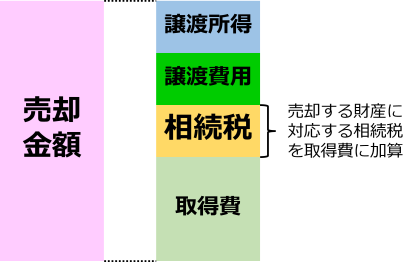

取得費加算の特例とは、相続により取得した土地、建物、株式などを一定期間内に売却した場合には、その売却した財産にかかった相続税を、譲渡所得の金額を計算する際の取得費に含めることができる制度です。

譲渡所得から差し引ける金額が増えるということになりますので、所得税の節税に繋がります。

譲渡所得とは、所有している財産を譲渡(売却)して得た利益のことで、所得税の課税対象になります。

譲渡所得の算式は次の通りです。

売却金額 -(取得費+譲渡費用)= 譲渡所得

取得費の例

- 不動産の購入代や建築代

- 購入時にかかった印紙税や登録免許税などの税金

- 仲介手数料

など

譲渡費用の例

- 仲介手数料

- 印紙税

- 建物の解体代

など

取得費加算の特例の適用を受けると、この取得費の部分に、売却する財産に対応する相続税を加算することができます。

取得費加算の特例の適用後の譲渡所得

売却金額-{(取得費+売却する財産に対応する相続税)+譲渡費用}=譲渡所得

1-2.特例の適用を受けるための要件

取得費加算の特例の適用を受けるためには、次の要件のすべてを満たしていなければなりません。

- 相続または遺贈により財産を取得した人であること

- その財産を取得した人に相続税が課税されていること

- その財産を相続開始日の翌日から相続税申告期限の翌日以後3年を経過する日(※)までに売却していること

※「相続開始日の翌日から相続税申告期限の翌日以後3年を経過する日」と少し難解な書き方がされているのは、相続税の申告期限には延長できる制度がありますので、相続人によって申告期限が一律ではないためです。

ただほとんどの相続での申告期限は、相続開始日の翌日から10カ月以内ですから、特例の適用を受けるためには、「相続開始日の翌日から3年10カ月以内に売却すること」と覚えていただいて差し支えありません。

2. 取得費に加算する相続税額の計算方法

取得費に加算する相続税額は、その相続人が支払った相続税の全額というわけではなく、売却した財産に対応する相続税額部分に限られますので、案分計算をして算出します。

具体例と合わせてご紹介いたします。

2-1.算式

【出典サイト】No.3267 相続財産を譲渡した場合の取得費の特例|国税庁

国税庁HPに記載されている算式はこの通りですが、もう少し簡単にしてみます。

その人の相続税額 × 売却した財産の相続税評価額/その人の相続税の課税価格(債務控除前)

※取得費に加算する相続税額が譲渡益の金額を超える場合には、譲渡益相当額となります。

言葉で書いてあると複雑に感じてしまいますが、納付した相続税を売却した財産分に案分するだけの単純な算式になります。

それでは次項で具体的に計算してみたいと思います。

2-2.取得費加算の特例の具体例

次の条件にて、取得費に加算する相続税額と、譲渡所得にかかる所得税までを計算してみます。

- 納付した相続税額:1,000万円

- 相続税の課税価格:1憶円

- 売却した土地の相続税評価額:2,000万円

- 土地の売却金額:3,000万円

- 土地の購入金額:1,500万円(10年前に購入)

- 売却にかかる仲介手数料:100万円

取得費に加算する相続税額

1,000万円 × 2,000万円/1億円 = 200万円

譲渡所得金額

3,000万円-(1,500万円 + 200万円 + 100万円)= 1,200万円

所得税額

1,200万円 × 15%※ = 180万円

※所有期間が5年超ですので、長期譲渡所得に該当します。そのため、所得税は15%となります。また、復興特別所得税0.315%分は省略しています。

取得費加算の特例の適用を受けない場合との比較

仮に、取得費加算の特例の適用を受けなかったとした場合の所得税を計算して比較してみます。

譲渡所得金額(取得費加算の特例の適用を受けない場合)

3,000万円-(1,500万円+100万円)=1,400万円

所得税額(取得費加算の特例の適用を受けない場合)

1,400万円 × 15%※ = 210万円

特例の有無だけで所得税額に30万円も差が出ました。これに別途、復興特別所得税と住民税がかかりますので、相続税額や売却金額が大きくなるほど効果も大きくなります。

2-3.【参考】2014年度(平成26年度)税制改正について

今回ご紹介した計算方法は、2015年(平成27年)1月1日以後に開始した相続について適用されている現行の方法になります。

2014年(平成26年)12月31日以前では、売却した財産が土地等である場合には、譲渡していない土地等に対応する相続税額も控除できるようになっていましたが、改正により売却した土地等に対応する部分のみに縮小されました。

3.取得費加算の特例の適用を受けるための必要書類と書き方

取得費加算の特例の適用を受けるためには、その売却した年分の所得税の確定申告を行います。

3-1.必要書類

確定申告書には次の書類を添付してください。

- 相続税の申告書の写し(第1表、第11表、第11の2表、第14表、第15表)

- 相続財産の取得費に加算される相続税の計算明細書

- 譲渡所得の内訳書

相続財産の取得費に加算される相続税の計算明細書と譲渡所得の内訳書については、以下のリンクからダウンロードしてご使用いただくことができます。

【出典サイト】確定申告書等作成コーナー

・相続財産の取得費に加算される相続税の計算明細書

・譲渡所得の内訳書

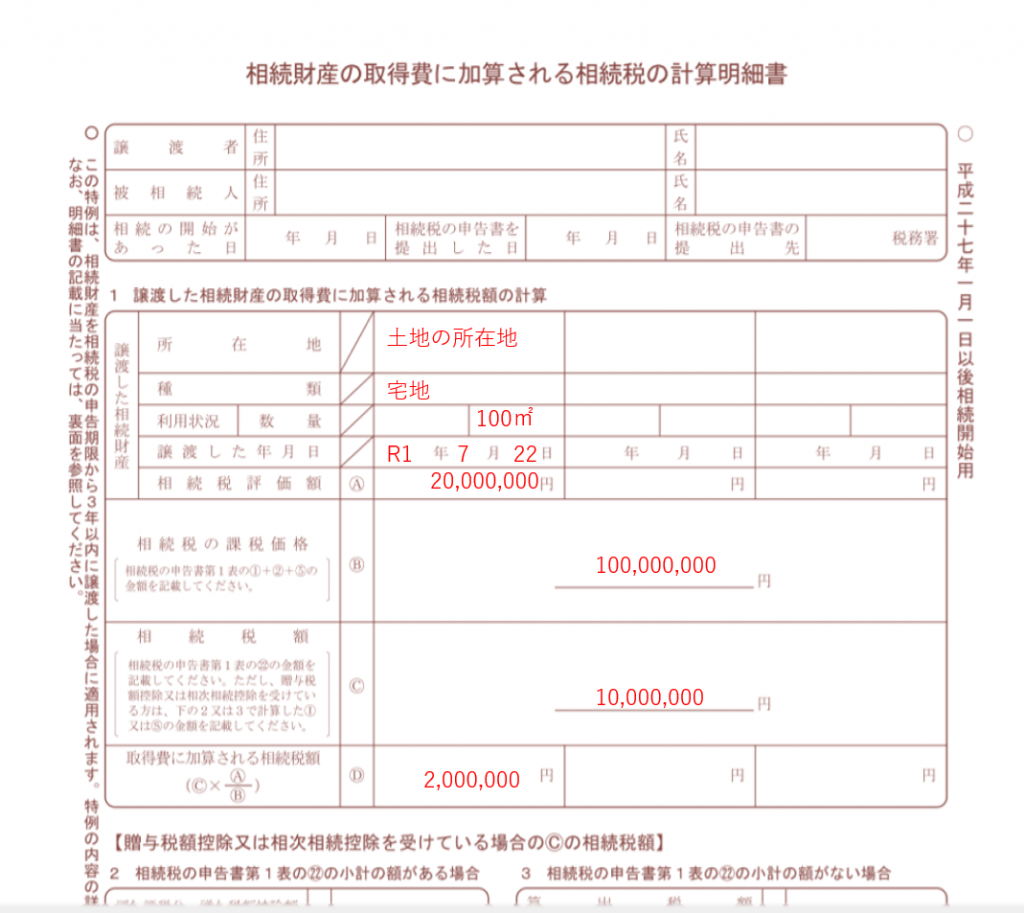

3-2.「相続財産の取得費に加算される相続税の計算明細書」の書き方

では、「2-2.具体例」に合わせて、「相続財産の取得費に加算される相続税の計算明細書」に金額を記入してみましょう。

上部については、相続財産を売却した相続人(取得費加算の特例の適用を受ける人)と被相続人の住所氏名、相続開始日、相続税申告書提出日、相続税申告書を提出した先の税務署名をそれぞれ記入します。

4. 相続財産はいつ売却すべきか

取得費加算の特例の適用を受ければ譲渡所得にかかる所得税を軽減することができますので、相続後に売却をすることが決定している場合には、相続開始日から3年10カ月以内に行われた方が確実に有利になります。

ただそれ以前に立ち戻ってみますと、相続財産をいつ売却すべきか、これは一概にいつであるとは言い切れません。それぞれの状況に応じてベストな時点は異なります。

最後に、売却時点に応じたメリットデメリットをご紹介します。

4-1.相続開始前に売却

メリット

- 現金として平等に遺産分割できるため、相続争いを防ぐことができる

- 納税資金を事前に準備できる

- 建物の場合には築年数が浅いほど売れやすい

- 相続人の手間を省くことができる

デメリット

- 現金よりも不動産として所有している方が、相続税評価額は低くなりやすい

- 土地や建物の所有期間が5年以下である場合には、所得税率が高くなる

4-2.相続開始後に売却

メリット

- 現金よりも不動産として所有している方が、相続税評価額は低くなりやすい

- 取得費加算の特例が使える

- 所有期間が5年を超えるのを待つことができる

- 相続税の申告期限までは保有することで、小規模宅地等の特例が受けられる

デメリット

- 不動産での遺産分割は相続争いの可能性を上げてしまう

- やむを得ず不動産を共有名義で相続した場合には、後々に多くの問題を残してしまう

- 売り時を逃してしまう可能性がある

- 相続人に売却や申告の手間を残してしまう

このように、相続開始前に売却するのも、相続開始後に売却するのも一長一短です。これらを判断材料にしていただけますと幸いです。

5. 相続税の取得費加算の特例に関するFAQ

取得費に加算される相続税が、譲渡益より多い場合は、どうなりますか?

取得費に加算される相続税が、譲渡益より多い場合は、譲渡益はゼロになります。ただし、差し引くことができなかった相続税分は、他から控除することはできません。

取得費加算の特例の適用を受けるための要件は?

- 相続または遺贈により財産を取得した人であること

- その財産を取得した人に相続税が課税されていること

- その財産を相続開始日の翌日から相続税申告期限の翌日以後3年を経過する日までに売却していること

の3つを全て満たす必要があります。

相続税の取得費加算の特例を受けるには、相続発生からどれくらいまでに不動産を売却する必要があるか?

相続人によって申告期限が一律ではないため前後しますが、取得費加算の特例の適用を受けるためには、「相続開始日の翌日から3年10カ月以内に売却すること」と覚えておくと良いでしょう。

まとめ

相続税の取得費加算の特例について概要をまとめました。

取得費加算の特例の適用を受けるには、一般的には相続開始翌日から3年10ヶ月以内に不動産を売却する必要があります。それにより、所得税の節税が見込めます。

ただし、相続発生前に売却するのか、相続発生後に売却するのかで言うと、メリット・デメリットがありますので、ケースに応じて検討する必要があります。

税金も踏まえた相続対策は、税理士に相談されることをおすすめします。