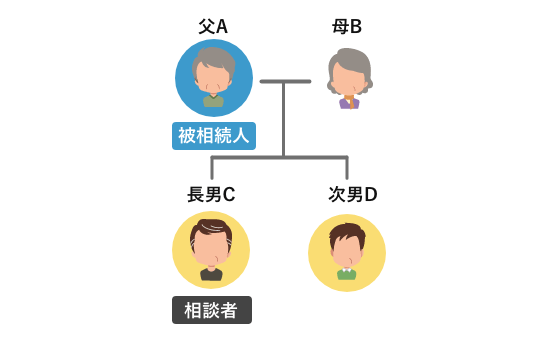

相続人に関すること

被相続人父A 相続人母B 長男C 次男D

相続時の状況

父Aは自宅5,000万円と金融資産5,000万円を所有していました。自宅はAと妻Bが居住しておりました。子供CとDはともに独立して自宅を購入しています。Aはいずれ長男Cに自宅に戻ってほしいと思い、遺言で自宅をCに相続させ、現預金を妻Bに2,500万円、次男Dに2,500万円相続させるとしました。

相談者Cの質問

相続税の申告が必要とのことだったので、税理士さんにお願いしたところ、思わぬ相続税額を提示されました。自宅については小規模宅地特例の適用を受けて相続税評価額が80%減になると思っていたところ評価減の適用がないとのことです。長男Cは自分で自宅を購入しているため、父の居住用宅地を相続しても小規模宅地の適用が受けられないそうです。

問題点の抽出提案

① 母Bは2500万円相続しても配偶者の税額軽減規定があるため相続税はゼロです。

② 相続税額を計算すると、長男Cは自宅を相続すると315万円の相続税負担が生じます。次男Dは2500万円相続すると157万円の相続税負担が生じます。

③ 特に長男Cには相続税ばかりでなく、不動産登記費用、不動産取得税、毎年の固定資産税等も発生するため負担が大きすぎる難点がある。

④ 母Bは父Aの遺言があることから父の遺言を尊重したいと考えている

解決できた事項

長男Cは将来、自宅に戻り母Bの面倒を見ようと考えていることから、現状のCの負担を大きくするのは得策でないと考えられます。そこで、母Bを説得して遺言にこだわらず、家族3人による遺産分割協議を行って話し合いによる相続をしてはどうかと提案しました。相続税額も大幅に減少しますし、長男Cや次男Dの現状にふさわしい分割をすることが全員のためにもなります。遺言があっても相続人全員の協議がまとまれば遺産分割協議によることができます。

① 母Bは自宅と現預金1000万円

② 長男Cは現預金2000万円、母Bの介護をすることを条件に将来は自宅を相続する

③ 次男Dは現預金2000万円

相続税額を計算すると母Bはゼロ、長男C次男Dそれぞれ30万円となり大きく減少しました。

いずれは長男が家を継いでくれるので、母の遺言に対する思いを傷つけることなく話が纏まりました。母の相続の時には基礎控除が4,200万円(相続人2人)なので若干の相続税が予測されますが

仕方ありません。

解決できた事項

① 遺言を書くときは書き手の考えも大事ですが、相続する側の事情や金銭的負担も考慮する必要があります。長男はローン返済中の自宅を持っており、さらに母の居住する自宅を所有することは無理がありました。

② 次男Dの相続分が500万円減少したにもかかわらず、遺産分割協議に応じてくれた次男には母も長男も感謝していました。

③ 長男は母の介護が必要となったら自宅を売却して実家に戻り母の面倒を見ることになります。母の預金は1000万円ほどですのでローン返済金額が介護費用に充てられる計算です。

④ 家族3人の仲が良かったので遺産分割がまとまりました。争わない相続を実現でき良かったと思います。